Не позже 25-го числа месяца, следующего за отчетным периодом, все компании и индивидуальные предприниматели, которые выплачивали зарплату физическим лицам, должны предоставить в ФНС расчет по страховым взносам. Давайте рассмотрим этот отчет более подробно.

Кто обязан сдавать РСВ?

Отчетность в виде РСВ должны представлять (п. 7 ст. 431 НК РФ):

- Индивидуальные предприниматели и физические лица, у которых есть работники по трудовым или гражданско-правовым договорам (ГПД) на выполнение работ, услуг, передачу прав на результаты интеллектуальной деятельности, авторский заказ.

- Организации, включая те, где работает только один человек - учредитель-директор без трудового договора и зарплаты. В этом случае подается нулевой отчет.

Даже если организация не начисляла выплаты в пользу физлиц за последние три месяца, отчет все равно нужно сдать, иначе предусмотрен штраф. В таких ситуациях используется нулевая форма, содержащая титульный лист, раздел 1 с кодом «2» в строке 001 и раздел 3 с данными по застрахованным лицам.

Отчет можно предоставить как на бумаге, так и в электронном формате. Однако, если количество физлиц, которым начислены выплаты, превышает 10 человек, обязательно предоставление в электронном формате (согласно п. 10 ст. 431 НК РФ).

Кто не сдаёт РСВ?

- Компании и ИП, использующие автоматизированную УСН, освобождены от сдачи РСВ (ч. 2 ст. 18 Закона от 25.02.2022 № 17-ФЗ).

- Если у ИП с начала года не было ни одного работника, то отчет сдавать не нужно. Личные страховые взносы ИП в отчете РСВ не отражают, себя в среднесписочную численность и численность застрахованных не включают.

Как заполнить РСВ в программе 1С?

Для корректного формирования отчета в 1С, необходимо внести и проверить:

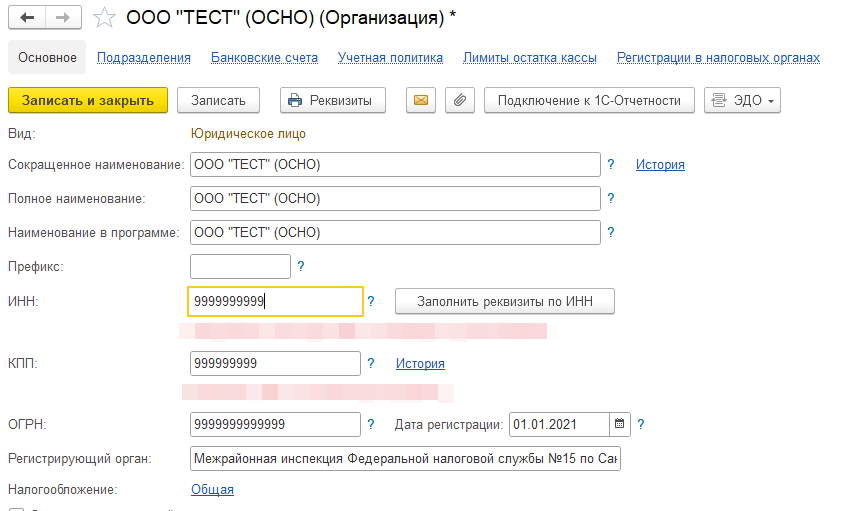

- Сведения об организации

-

- ИНН,

- КПП,

- полное наименование,

- юридический адрес,

- регистрационный номер ПФР,

- коды ОКВЭД.

Эти данные вносятся в справочнике "Организации".

БП: Главное → реквизиты организации

ЗУП: Настройка → реквизиты организации

Если у вас подключен сервис 1С:Контрагент или вы работаете в облачной 1С:Фреш — по кнопке “заполнить реквизиты по ИНН” реквизиты автоматически заполнятся.

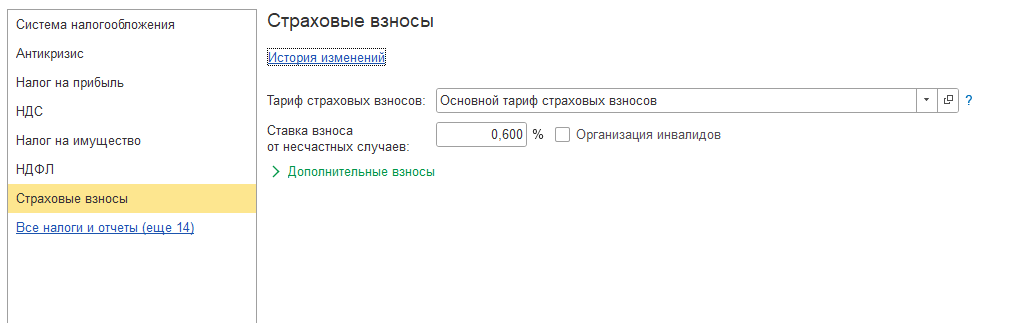

- Проверить тариф страховых взносов в настройках налогов, что делается в разделе

БП: главное → налоги и отчеты → страховые взносы

ЗУП: настройка → реквизиты организации → учетная политика и другие настройки → учетная политика.

- Для формирования отчета сведения о суммах заработной платы и исчисленных налогов берутся из документов “Начисление зарплаты” с признаком “окончательный расчет” в БП // из документов “Начисление зарплаты и взносов” в ЗУП.

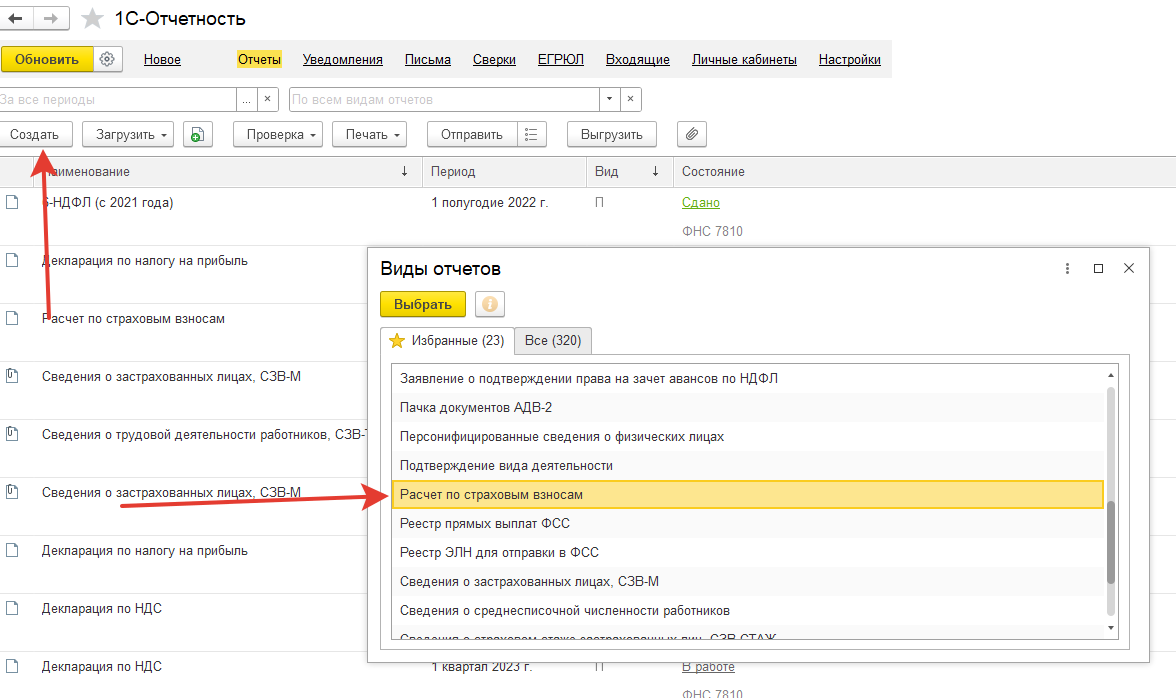

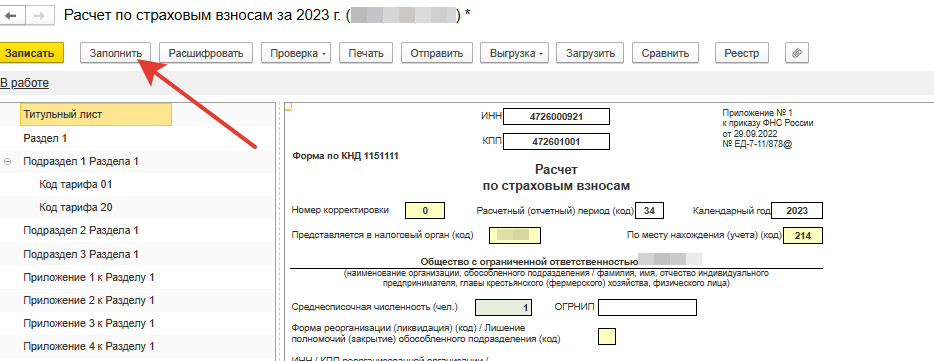

Чтобы заполнить отчет необходимо перейти в раздел “Регламентированные отчеты” → Создать → Расчет по страховым взносам

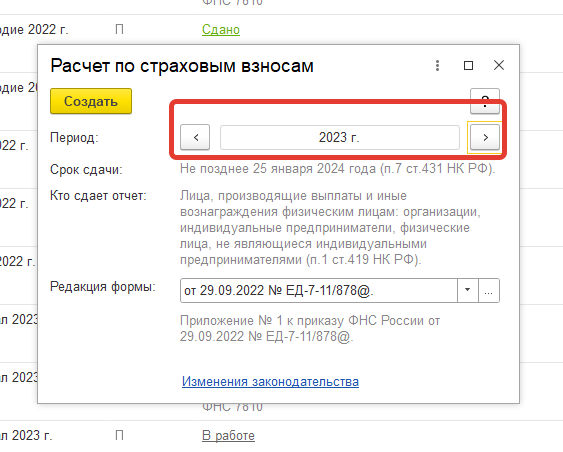

Затем необходимо выбрать период формирования отчета, и нажать кнопку “Создать”

После создания необходимо нажать кнопку “Заполнить”.

Отчет автоматически заполнится данными из информационной базы.

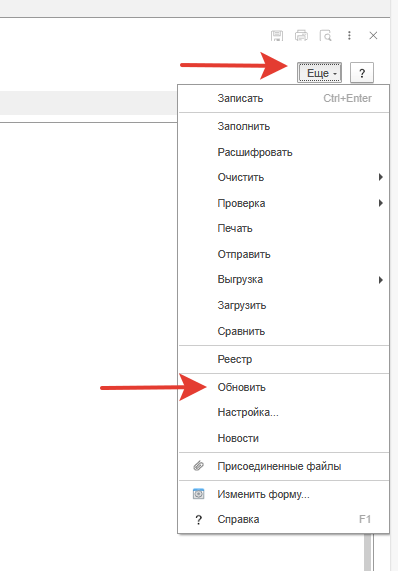

Если после заполнения отчета Вы обнаружили некорректные сведения на титульном листе, исправили их в реквизитах организации, то для того, чтобы обновился титульный лист в отчете, необходимо справа нажать кнопку “Еще” и “Обновить”

Как убедиться в правильности заполнения РСВ

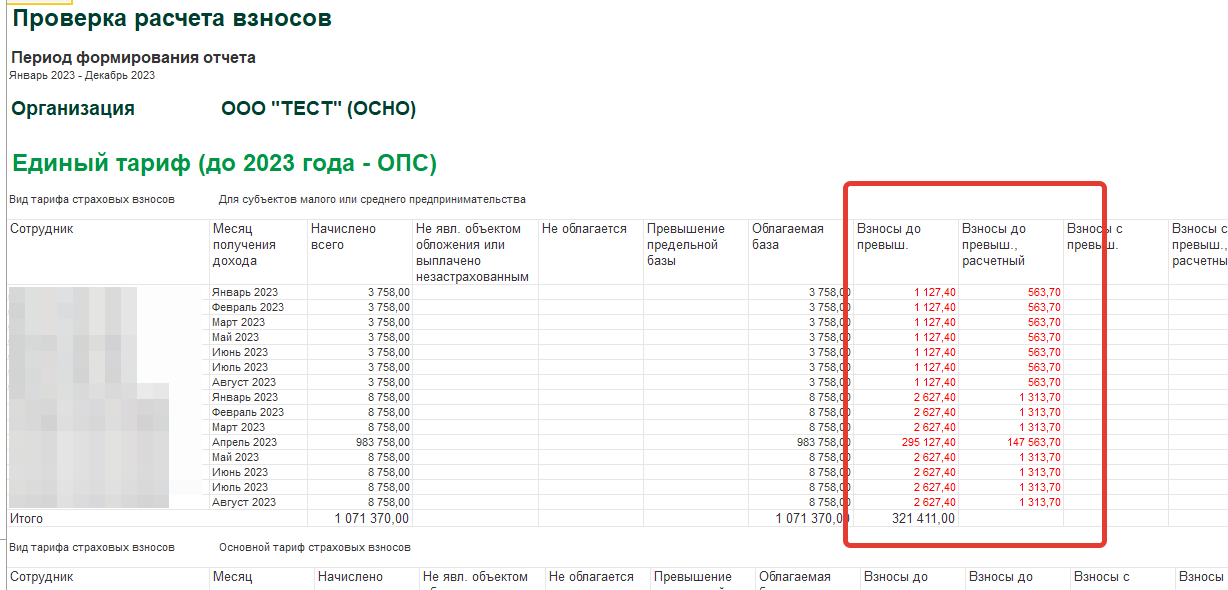

В 1С есть проверочный отчет под названием "Проверка расчета взносов", который выявит некорректные суммы страховых взносов.

БП: Зарплата и кадры → отчеты по зарплате → Проверка расчета взносов

ЗУП: Налоги и взносы → отчеты по налогам и взносам → Проверка расчета взносов

Отчет лучше формировать нарастающим итогом с начала года. Если Страховые взносы за какой-то месяц по сотруднику рассчитаны некорректно, то отчёт подсветит суммы взносов и укажет ожидаемый (расчетный) показатель.

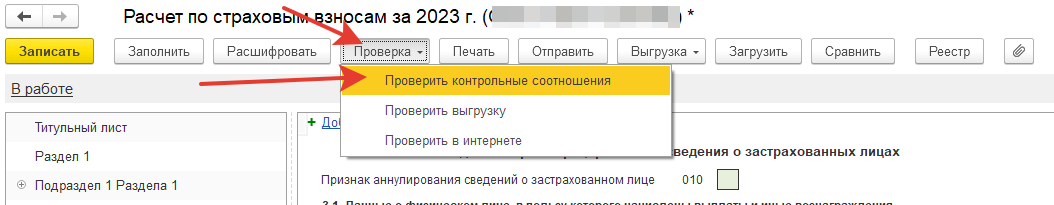

После формирования декларации рекомендуем воспользоваться встроенным механизмом проверки контрольных соотношений.

Почему отчет может считаться не сданным?

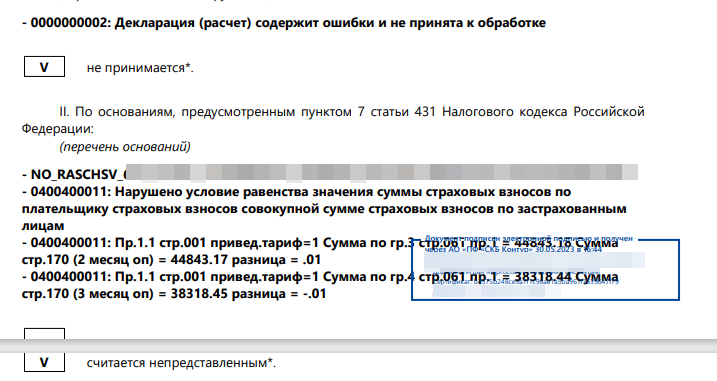

В ответ на сданный отчет из ФНС может прийти отказ с такой формулировкой

Декларация (расчет) содержит ошибки и не принята к обработке

Подобные ошибки говорят о том, что по данным ФНС не сходятся суммы, указанные в Приложении 1 к Разделу 1 (нарастающий итог с начала года), с суммой значений за 3 месяца из Приложения 1 и соответствующих значений по всем сотрудникам за предыдущие периоды. Проще говоря — сумма страховых в базе ФНС на одну копейку меньше, чем указано в отчете.

Так как отчет считается непредставленным, при следующей отправке номер корректировки не следует менять (если сдавали первичный отчет, повторно отправляйте также первичный).

Ещё такая ошибка может возникнуть если Вы сдавали корректировки с начала года сразу за несколько периодов (за 1 кв, за полугодие, за 9 месяцев) и отправили все отчеты сразу.

В таких случаях каждый последующий отчет необходимо отправлять после получения положительных протоколов на предыдущий отчет:

- отправили корректировочный РСВ за 1 квартал

- получили протокол приема

- отправили корректировочный отчет за полугодие

- получили протокол приема

- отправили корректировочный отчет за 9 месяцев

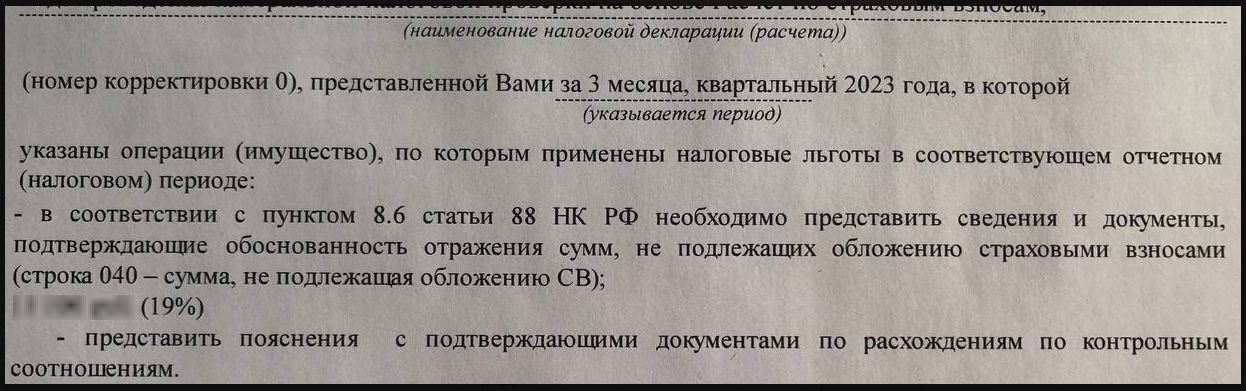

Что ответить на Требование по РСВ?

Пример 1

ФНС просит пояснить обоснованность применения сумм, не подлежащих обложению страховыми взносами. Как правило, к таким суммам относится материальная помощь.

Большинство видов матпомощи - на лечение, свадьбу, к отпуску, юбилею, празднику - не облагают НДФЛ и взносами в пределах 4 000 руб. в год. Эта сумма включает матпомощь по любым основаниям, кроме помощи при рождении ребенка, для которой установлен свой лимит, и полностью необлагаемой матпомощи (Письмо Минфина от 05.04.2023 N 03-04-06/29885).

Полностью не облагают НДФЛ и взносами матпомощь в связи со смертью работника или члена его семьи, с чрезвычайными обстоятельствами - пожаром, аварией, терактом, матпомощь при мобилизации (Письмо Минфина от 15.11.2019 N 03-04-05/88251).

В рамках ответа на Требование в ФНС необходимо предоставить копии заявления сотрудника на выплату материальной помощи и Приказ за подписью директора.

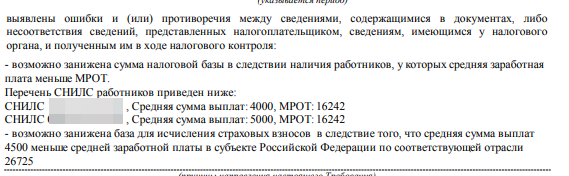

Пример 2

ФНС просит пояснить по какой причине занижена сумма налоговой базы. Обычно, такие требования присылают по сотрудникам, которые работают на условиях неполного рабочего времени.

В пояснении можно указать, что заработная плата работников не достигает среднеотраслевого уровня в связи с тем, что сотрудники работают на условиях неполного рабочего времени (например, 5 дней в неделю по 2 часа в день). При пересчёте на полное рабочее время оклады сотрудников превышают МРОТ.

Следуя этим шагам, вы сможете грамотно подготовить и представить отчет по страховым взносам, избегая штрафов и проблем с ФНС.

Мы очень рады, если эта статья была полезна, а также с удовольствием найдем ответы и на ваши вопросы. Пишите нам чаще!

Ваш АРГОС.

Статью подготовила

Самсонова Жанна Николаевна

Ведущий специалист службы поддержки АРГОС